澳大利亚多家银行出台新规,小伙伴们的账户或受更严限制。

据悉,为了防止更多客户被欺诈,澳洲银行加强了转账、开户时的身份识别措施。

同时,银行将对部分转账加以限制,包括限制金额、强制终止交易和暂停账户使用。

部分人认为,银行此举乃反诈利器,但也有人认为,这是在控制客户资金。

小伙伴们对此有什么看法?

———————–✂—————————

在现在这个社会中,与民众财务息息相关的,一个是工作,一个当然就是银行了。在悉尼的小伙伴们日常生活中都离不开银行,去超市买东西要刷银行卡,交房租要使用银行转账,交学费要使用银行扣款,而现在,澳大利亚银行将迎来全面升级,规矩更多了!澳洲银行将提高对客户开户、转账的要求,甚至还会限制转账金额!一旦你违规,银行有权直接关闭的你账户!所有损失自己承担!

图源:The Economic Times

———————–✂—————————

澳洲银行提高转账、开户要求,

须提供姓名和生物识别

在悉尼的小伙伴们都知道,此前,银行账户之间转账非常方便,只需要提供银行账号,便可以秒到账,就算是跨行转账,也只是稍稍多要两串数字而已。而最近,澳大利亚四大银行同时宣布,从明年开始,一切将不再那么简单了。

图源:Daily Telegraph

图源:Daily Telegraph

据《Daily Telegraph》报道,明年起,如果你想在澳洲四大银行开户,就必须接受全新的面部识别检查!除此之外,你在给朋友、房东、亲人转账时,也需要经历更严格的检查,包括,提供真实姓名,而不仅仅是提供一个银行账号。据悉,这一切举措都是为了预防和打击诈骗,防止更多的澳洲人因此受害。

图源:Daily Telegraph

图源:Daily Telegraph

上周五,澳大利亚所有银行和信用合作社宣布了一项新的“诈骗安全协议”,其中就包括,调整用户开户、转账的要求,让诈骗人员无法轻易地从受害者手中获取钱款。

据报道,澳大利亚如今的诈骗案件越来越多,诈骗手段越来越骚,无论再怎么加强反诈宣传,依然有越来越多的人被骗……于是乎,澳洲银行一狠心,既然解决不了诈骗问题,那就解决账户问题,从明年起就推出最新的“收款人确认”姓名核查技术——即用户在线上转账时须提供真实姓名。

图源:The Australian

图源:The Australian

另外,澳洲华人们在向新客户转账、提高支付限额时,也或将受到更多限制,对此,澳大利亚银行协会(ABA)表示,用户会在这些转账行为上收到更多警告或延迟,但目前尚未透露有哪些具体的限制措施。

律师协会首席执行官Anna Bligh也发表了意见,“这项防诈骗协议是打击诈骗行动中的一项新攻势。”

图源:WA Today

图源:WA Today

另一项措施,就是生物识别了,为的是防止诈骗团伙进行身份欺诈。在2024年年底之前,澳大利亚所有银行将采取更完善的技术手段和控制措施来防止身份欺诈,其中就包括,对在网上开户的所有新客户进行至少一次的生物识别检查,比如指纹、面部和声音识别等。

“为了解决身份欺诈问题,所有银行都将升级技术和控制,包括所有主要银行在开设新账户时引入独特的身份识别措施,即生物识别检查。”

图源:News

图源:News

小伙伴们都知道,目前,你在转账给其他人时,BSB、账户号码和账户名称都可以是不匹配的,这就使得诈骗人员很容易操纵受害者进行转账,但在新的技术和措施落实后,这种操纵就成了天方夜谭了。此外,例如加密货币平台这样的“高风险渠道”转账也将受到严格限制,等于说,银行即将把诈骗人员的各个渠道封死!

图源:The Guardian

图源:The Guardian

2024年年中起,澳洲所有行业的情报将开启共享模式,也就是说,澳大利亚金融犯罪交易所产生的诈骗情报将共享给澳大利亚所有银行,谁干了什么坏事,怎样干的,银行全都知道,获取了这些信息,银行就好采取行动了,让诈骗人员无计可施。

“根据银行最新数据显示,去年,有6亿澳元的诈骗资金被返还给客户。”

“政府、银行、电信公司、社交媒体和加密平台必须同心协力,作为生态系统的一部分共同努力,要始终领先诈骗分子一步,这一点至关重要。”

图源:ABC

图源:ABC

———————–✂—————————

用户每年损失数十亿澳元,

银行或冻结转账设限账户

你知道澳大利亚人2022年被骗了多少钱吗?说出来你可能都不相信,被骗了31亿澳元!这已经打破了诈骗纪录了,比2021年增长了80%!所以,银行必然会给用户账户上上强度,加强限制,以减少客户的损失。

图源:Yahoo News

图源:Yahoo News

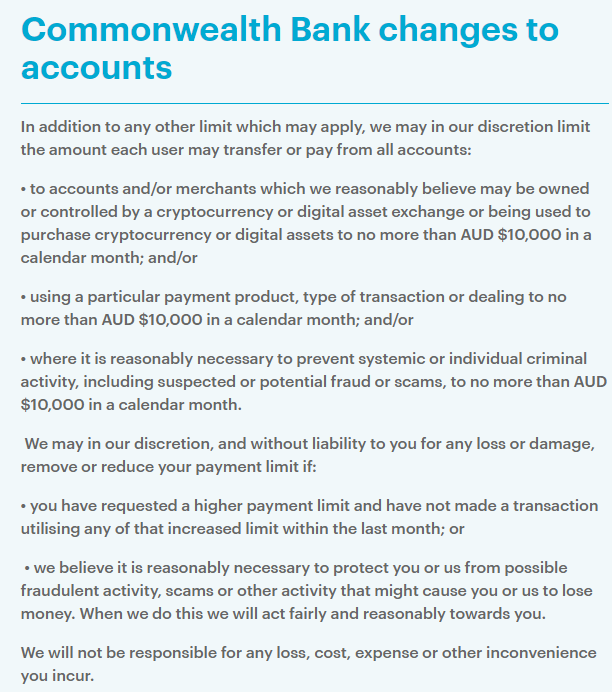

限制转账金额,当然是最好的反诈手段之一,早在之前,Commonwealth银行就宣布,将限制用户每月向部分银行账户和商家转账,以此保护用户财产。

图源:Daily Mail

图源:Daily Mail

据《Daily Mail》报道,Commonwealth银行已经向客户发送了电子邮件,说明了限制转账的相关措施,这些措施,据悉,在9月初或通知发出后的30天内实行。

Commonwealth银行表示,“我们正在实施新的措施,以保护用户免于诈骗和欺诈。”“我们可能会限制账户转账给部分账户或商家的金额,比如,如果你想转账给与加密货币交易相关的账户,那么你每个月的转账上限不得超过1万澳元。”

图源:Daily Mail

图源:Daily Mail

为了进一步防止客户被骗,Commonwealth甚至把源头都给切了,银行可能会暂停或关闭部分银行账户,或者,取消或暂停该账户银行卡的使用,以停止与加密相关的支付。你转不出去钱,自然就不会被骗了……如果你要硬来,一定要给某些账户转账,那么,银行还可以在不通知你的情况下拒绝交易,直接把你的钱“截胡”。

图源:The Australian

图源:The Australian

对此,金融服务比较应用Finder的创始人、自称“澳大利亚加密之王”的Fred Schebesta表示,这种做法有点“捡了芝麻丢了西瓜”了。“我并没有对银行限制加密货币转账的措施感到惊讶,银行需要小心行事,但不要阻碍数字金融的发展。”

但问题是,你这个数字金融正在往诈骗方向发展啊……据估计,目前,加密货币市值为1.22万亿美元(约合1.87万亿澳元),且这个数字还在不断增加。根据澳大利亚竞争和消费者委员会报告,2022年,澳大利亚人就因加密货币诈骗而损失了2.2亿澳元,其中不乏华人小伙伴。

图源:News

图源:News

监管机构表示,现在骗子的手段玩得越来越花了,许多被骗的小伙伴都没有意识到自己正在投资加密货币,他们仅仅是被要求使用加密货币来支付款项,而不能用现金。好嘛,这一波醍醐灌顶玩得妙啊,让许多用户莫名其妙就进入了加密货币市场,从而又莫名其妙地被割了韭菜。

图源:The New York Times

图源:The New York Times

———————–✂—————————

多家澳洲银行增加保护机制,

增设多个无现金分行

除了Commonwealth银行之外,还有多个澳洲银行提出,要保护客户财产,严控加密货币。Westpac银行就是其中一个,今年5月,Westpac宣布,将对某些进行加密货币支付的客户提供保护,以减少客户被欺诈的风险。但Westpac并没有详述如何保护客户,也没有表示会对客户转账实施限制。

图源:Westpac

图源:Westpac

在今年7月,NAB也表示,将“拒绝某些向高风险加密货币交易所进行的交易”。Bendigo银行同样示意,称将阻止某些高风险加密货币交易,以保护客户的财产安全。所有银行都称,限制某些交易,是保护客户免受诈骗困扰的行为。

图源:ABC

图源:ABC

与此同时,Commonwealth银行还为此开设了许多无现金分行,使得客户不再可以通过柜台提取现金,这不,又切断了一个交易渠道。如今,悉尼CBD的Commonwealth Bank Place 以及附近的 South Eveleigh、Barangaroo、Penrith 和悉尼大学等分行都不再提供柜台现金交易,这些无现金分行被称为“专业中心”。

图源:News

图源:News

除了悉尼外,墨尔本和布里斯班也开始采取类似措施。位于墨尔本和布里斯班的多家“专业中心”目前也不在提供柜台现金服务,客户不再能够通过柜台服务提取或存储现金。但客户依旧可以通过ATM机存取现金,但这就意味着你必须有一张银行卡,而不能只拿着其它什么ID进行操作了。

图源:The Guardian

图源:The Guardian

Commonwealth银行还表示,如果有客户存在冒犯、骚扰或威胁他人,或者,存在“宣扬或鼓励对他人进行身体或精神伤害”等行为,那么银行可以拒绝向他们提供服务。

这项政策旨在防止客户在家庭暴力背景下滥用家庭财务。虽说银行是为了客户好,但并不是所有客户都对此表示理解,一些客户认为,我自己的钱,我想怎么用都行。

图源:The Australian

图源:The Australian

Facebook上有一个专门讨论银行的小组,人们会在该小组内分享一些有关银行的“糟糕经历”。一些客户认为,银行的这些行为已经“越界”了。

“每家银行都想控制住我们的钱,所以现金还是最可靠的。”“这些措施使得加密货币日内交易不可能完成,这是一种虚伪的表现。”“更绝的是,银行现在也有电子资金购买加密货币的通道,但银行希望你不要去动用资金。”

图源:BBC

图源:BBC

总得来说,银行以防止客户被欺诈为目的而出台的一系列规定是可以理解的,相信大部分小伙伴也能理解。然而,银行的目的究竟是为了预防诈骗,还是预防储蓄资金流动呢?关于这点,澳洲的小伙伴们各有看法。目前,我们仍不知道这葫芦里究竟卖的是什么药,不过时间终究会给出答案。

图源:9 News

图源:9 News

———————–✂—————————

为了防止客户被如今的“诈骗大流行”侵害,澳大利亚多家银行出台了账户限制措施,其中就包括身份识别、转账金额限制、强制关闭交易等,让客户在开户、转账方面变得更复杂。

图源:Daily Telegraph

图源:Daily Telegraph

有的人认为,这是银行的反诈政策,目的仅是防止更多人上当受骗。但另有人认为,这是银行在防止储蓄资金流失,通过限制交易,来控制用户资金。究竟是反诈,还是“管得太宽”,口说无凭,时间会证明一切。